本文

市税のQ&A

固定資産税

- 固定資産税の評価替えとは

- 土地の評価が下がったのに税金が上がるのは

- 住宅を取り壊したのに固定資産税が上がったのは

- 年の途中で土地などを売買したときは

- 宅地の評価はどのようにして行っているのか

- 安く建てた家なのになぜ評価は高いのですか

- 家屋の税額が年々下がらないのはなぜですか

- 家屋の税額が急に上がったのはなぜですか

- 分譲マンションの固定資産税は

- 家屋を取り壊したときの手続きは

- 未登記家屋の所有者を変更(売買、贈与など)したときの手続きは

- 償却資産とは

- 他人が所有する物件の評価内容について

- 賃貸借している固定資産の閲覧・証明について

- 所有者の住所を調べたい

固定資産の評価替えとは

質問:固定資産税の評価替えとはなんですか?

回答:評価替えとは、土地・家屋の価格の見直しのことをいいます。

本来であれば、毎年度その資産の価値に応じて評価替えを行い、「適正な時価」(注釈)をもとに課税を行うことが、納税者間の税負担の公平を図ることになります。

しかし、膨大な量の土地・家屋について、その評価を毎年度見直すことは、実務的に不可能であることなどから、原則として3年間評価額を据え置く制度、言い換えれば、3年ごとに固定資産の価格を見直す制度がとられています。

この見直しの年度のことを「基準年度」といいます。令和6年度は基準年度にあたるため見直しをしました。その次の見直しは令和9年度になります。

質問:ということは、3年間、価格はそのままなの?最近は土地の価格がどんどん下がっていませんか?

回答:そうなんですよね。実は、平成9年度の税制改正により、見直しの年度でなくても地価の下落があるときや、その他の理由により、価格をそのまま据え置くことが適当でないときは、その価格を修正できるようになったのですよ。

- 令和6年度 基準年度

- 令和7年度 令和6年度を修正

- 令和8年度 令和6年度を修正

- 令和9年度 基準年度

(注釈)適正な時価…正常な条件のもとにおける取引価格で、地価公示価格等を活用しています。

土地の評価額が下がったのに税金が上がるのは

質問:土地の評価額が下がったのに、税金が上がるのはどうしてですか?

回答:はい、お答えします。バブル景気と言われた時期に土地の値段が大幅に上がり、その結果土地の値段と固定資産税評価額との間に大きな差ができてしまいました。この格差を少なくするため、平成6年の評価替えのときに、それまで土地の値段の2割程度を目安としていた固定資産税評価額を7割程度まで引き上げることになりました。

質問:ちょっと待ってください。そうすると、税金も一気に上がってしまうのですか?

回答:ご心配なく!!税金は課税標準額というものから算出されます。

固定資産税評価額は、平成6年のときに2倍、3倍になってしまいました。当然、そのままでは税金も2倍、3倍となってしまい、税の負担が大きくなりすぎます。そこで、毎年少しずつ税金を上げていくように調整される措置(負担調整措置)がとられました。

この措置によって算出された額を課税標準額といい、この額に向かって徐々に上がり続けます。

評価額が下がった現在でも、課税標準額が評価額に対してまだ低い水準にあるため、毎年、ゆるやかに課税標準額を評価額に向かって徐々に近づけていく必要があります。

このため、「評価額が下がったのに、税金が上がる。」といった現象が起きてしまったのです。

住宅を取り壊したのに固定資産税が上がったのは

質問:私は、昨年8月に古い住宅を取り壊し、駐車場として利用していますが、昨年度に比べ、この土地に対する固定資産税が高くなりました。なぜでしょうか?

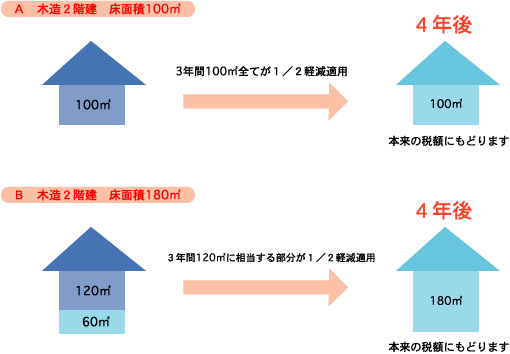

回答:住宅の建っている宅地については、次の表のとおり住宅用地に対する課税標準額を軽減する特例が設けられています。これは、住宅政策上の一環として、その税額を低くおさえることを目的としています。

この住宅用地の特例は、毎年1月1日現在において、土地を住宅の敷地として利用されているものに限ります。

あなたの場合は、住宅を取り壊し駐車場としたことで、住宅用地に対する課税標準額を軽減する特例が受けられなくなったためです。

年の途中で土地などを売買したときは

質問:Aさんは、令和4年12月25日にBさんに土地と家を売り、令和5年1月10日に所有権移転登記を済ませましたが、令和5年度の固定資産税はどちらが納めるのですか?

回答:納めていただくかたは、Aさんです。

固定資産税を納めていただくかた(納税者)は、地方税法の規定により、毎年1月1日(賦課期日)に、法務局の土地・建物登記簿に所有者として登記されているかたです。

令和5年1月1日に登記簿に所有者として登記されているのはAさんですので、すでに登記売却済みのものであっても、令和5年度の税金は全額Aさんにかかります。

質問:そうですか。もし、この所有権移転登記を令和4年12月25日に済ませていたら、どうなるのですか?

回答:そうですね、その場合は、令和5年1月1日に登記簿に所有者として登記されているのはBさんということになりますので、令和5年度の税金は全額Bさんにかかります。

なお、土地と家を売却したときの実際の負担方法は、売主と買主との間で取り決められるのが実情です。売買契約書などで確認してください。

宅地の評価はどのようにして行っているのか

質問:宅地の評価はどのようにして行っているんですか?

回答:はい、お答えします。

宅地の売買実例価額等をもとに現況に応じてその土地の評価を行っています。

具体的には、取引価格のめやすとなる地価公示価格(国が発表しています)等を参考にして、これらの7割をめどに評価を行っています。

質問:なるほど!!

それじゃあ、私たちの町の評価もこのような方法で行われているのですか?

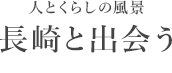

回答:はい、そうです。ただ、長崎市の場合は、路線価方式(下図参照)といって、まず路線(道路)に価格を付けていきます。次に、評価をする土地がどの路線に接しているかを調査し、路線価格を決定します。基本的には、この路線価格が土地1平方メートルあたりの単価となり、最終的には土地の面積を乗じた値が評価額となります。

安く建てた家なのになぜ評価は高いのですか

質問:私は昨年、建設業を営んでいる叔父に依頼して、かなり安くマイホームを建てることができました。しかし、市で決定された評価額は、実際に支払った金額と比べてとても高いものとなっています。なぜでしょうか?

回答:固定資産税における評価額は、総務大臣が定めた全国統一の「固定資産評価基準」によって求めるものとされています。

具体的には、屋根・柱・壁・床・基礎などに使われている材料の種類や量・程度に応じて評価額を求めます。

そのため個人的な取得事情は考慮しませんので、実際にかかった建築費や購入金額などとの関連はありません。

家屋の評価額の算定方法

再建築価格×経年減点補正率=評価額

再建築価格 …評価の対象となった家屋と同一のものを評価の時点において新築するものとした場合に必要とされる建築費

経年減点補正率 …家屋の建築後の年数の経過に応じて生じる損耗の状況による減価等をあらわしたもの

家屋の税額が年々下がらないのはなぜですか

質問:家屋は年々古くなっていくのに固定資産税の税額が下がらないのはなぜですか?

回答:家の評価は、3年ごとに見直しを行っています。

その方法は、対象となる家を、現在新築したものとしてかかる費用(再建築価格)を算出し、これに経過したことによる資産価値の減少などを考慮して計算します。

現在の建築費は、建築時と比べてみると、資材費や人件費が上がっていますので、資産価値の減少などを考慮しても、評価額が下がらない場合があります。

家屋の税額が急に上がったのはなぜですか

質問:私は4年前に住宅を新築しましたが、今年度から家屋の税額が急に上がっています。なぜでしょうか?

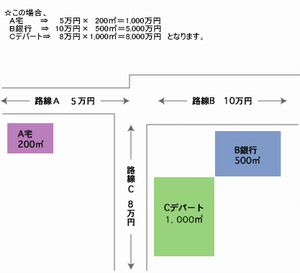

回答:新築の住宅に対しては、住宅建築の促進を図るため、固定資産税を減額する制度があります。一定の条件を満たせば、新たに課税されることとなった年度から3年間(3階建以上の中高層耐火住宅は5年間)に限って、120平方メートル分の固定資産税が「2分の1」に減額されます。

したがって、あなたの場合は、これまでの3年間、家屋に対する固定資産税が減額されていましたが、軽減期間が終了しましたので、今年度から本来の税額を納めていただくことになったわけです。

|

区分 |

要件 |

|

|---|---|---|

|

居住割合 |

専用住宅や居住部分の割合が2分の1以上の併用住宅 | |

|

居住部分の床面積 |

50平方メートル(一戸建以外の貸家住宅にあっては40平方メートル)以上280平方メートル以下 | |

|

減額される範囲 |

住居として用いられる部分の床面積が120平方メートルまでのものは、その全部が減額対象となり、120平方メートルを超えるものは、120平方メートルに相当する部分が減額対象となります。(下図参照) | |

|

減額される期間 |

(1) 一般の住宅((2)以外の住宅) 新築後3年間 | |

| (2) 3階建以上の中高層耐火住宅 新築後5年間 | ||

(補足)分譲マンションなど区分所有家屋の床面積については、「専有部分の床面積+持分で按分した共有部分の床面積」で判定します。なお、賃貸マンションなどについても、独立的に区画された部分ごとに区分所有家屋に準じた方法で判定します。

(補足)都市計画税については新築住宅についての減額の制度はありません

分譲マンションの固定資産税は

質問:私は昨年分譲マンション(敷地の所有権付)を購入しましたが、私の固定資産税はどのように課税されるのでしょうか?

回答:家屋については、一棟の家屋と附属家屋を一括して評価額を決定することになりますので、建物全体の評価額を各戸の面積等(注)の割合によって分けた価格をもとに算出した額があなたの税額となります。

(注意)各戸の面積…専有部分の床面積+各専有床面積に応じて按分した共有部分の床面積(廊下・階段・ポンプ室など)

家屋を取り壊したときの手続きは

質問:家屋を取り壊しましたが、手続きはどのようにするのですか?

回答:取り壊された家屋が登記家屋である場合は、法務局に建物滅失登記の申請を行ってください。また、取り壊された家屋が未登記家屋(法務局に登記されていない家屋)の場合は、資産税課へ「解家届(ときやとどけ)」を提出してください。なお、登記家屋であっても、何らかの理由で建物滅失登記をなされない場合は、資産税課へ「解家届」を提出してください。

固定資産税は、毎年1月1日に建っている家屋に課税されます。「解家届」は、家屋を取り壊したときになるべく早く提出してください。

(補足)別途必要書類(解体証明書等)の提出が必要となる場合がありますので、くわしくは資産税課家屋係

(電話番号095-829-1131)へお問い合わせください。

解家届様式のダウンロードはこちらから (Wordファイル/56KB)

未登記家屋の所有者を変更(売買、贈与など)したときの手続きは

質問:法務局の登記簿に登記されていない家屋(未登記家屋)の所有者を売買・相続などにより変更したい場合、手続きはどのようにするのですか?

回答:未登記家屋の所有者を変更したいときは、「未登記家屋所有申告書」を資産税課へ提出してください。

登記してある家屋は、法務局で所有者変更の登記をすると、その内容が市へ通知されますので、市は所有者が変更になったことがわかりますが、未登記家屋は、この申告書を提出していただかないと所有者の変更がわかりません。

申告の用紙は資産税課に用意しています。また、所有者変更の確認ができる添付書類が必要です。所有者変更の内容によっては添付書類が異なりますので、くわしくは資産税課家屋係(電話番号095-829-1131)へお問い合わせください。

未登記家屋所有申告書 (Wordファイル/26KB)

未登記家屋所有申告書(共有) (Wordファイル/26KB)

償却資産とは

質問:償却資産とはどういう資産をいうのですか?

回答:会社や個人で工場や商店又は駐車場などを経営しておられる方が、その事業のために用いることができる機械、器具、備品等をいいます。その内容を例示しますと次のとおりです。

- 構築物…広告設備、屋外駐車場の舗装路面、岸壁など

- 機械及び装置…土木、建設、印刷、食品、医療、農業用等の機械装置、立体駐車場の機械装置など

- 船舶…一般船舶、作業船、漁船、遊漁船、貸ボートなど

- 航空機…飛行機、ヘリコプターなど

- 車両及び運搬具…電車、貨車、客車、大型特殊自動車など

- 工具器具及び備品…測定工具、光学機器、電気器具、机、椅子、事務用機器など

例えば、ミシンを家庭用として使用している場合には課税対象となりませんが、縫製工場等で事業用として使用している場合には償却資産として課税の対象となります。

償却資産の意義について、個々の要件ごとにまとめれば次のとおりです。

- 土地及び家屋以外の事業の用に供することができる資産であること。

- 鉱業権、漁業権、特許権その他の無形減価償却資産でないこと。

- その減価償却額又は減価償却費が法人税法又は所得税法の規定による所得の計算上損金又は必要な経費に算入されるもののうち、その取得価額が少額である資産その他の政令で定める資産以外のものであること。

- 自動車税の課税客体である自動車及び軽自動車税の課税客体である軽自動車等でないこと。

(補足)償却資産の所有者は、地方税法第383条の規定により、申告が義務付けられています。

他人が所有する物件の評価内容について

質問:私が持っている家や土地は正しく評価されているのでしょうか?他のかたの分と比べてみたいのですが。

回答:固定資産の評価内容は大切な個人の情報ですので、これまでは所有者以外のかたにお見せすることはできませんでした。

しかし、固定資産税を払う前に、その物件が正しく評価されているかを知るため、「周辺の資産と評価内容を比べたい。」との声が高まってきました。

こうした要望に応えるため、平成15年度から縦覧の制度が改正されました。

毎年4月1日から5月31日までを縦覧期間とし、納税者のかたに長崎市内にある土地・家屋の評価内容が記載された縦覧帳簿を無料でご覧いただけます。

縦覧帳簿をご覧になりたいかたは、期間中に、身分証明書を持って、市役所4階の資産税課へお越しください。代理人のかたは委任状も必要です。

※地域センターでの縦覧はできません。

賃貸借している固定資産の閲覧・証明について

質問:今住んでいるアパートの固定資産税はいくらでしょうか?

回答:土地の借地人のかたは当該権利のある土地について、家屋の借家人のかたは当該権利のある家屋とその敷地についてご覧いただけます。

これは、借地権等をお持ちのかたがお支払になる賃借料の中に固定資産税相当額が含まれていることが多いとの考え方によるものです。賃借料が支払われていない(無償である)場合はご覧いただけません。

ご覧になりたいかたは、賃貸借の契約書と身分証明書を持って、市役所4階へお越しください。代理人のかたは、委任状と代理人の身分証明書が必要です。

所有者の住所を調べたい

質問:近所の空家は、瓦が取れかかっていて危険です。所有者のかたと連絡を取りたいので、連絡先(納税通知書の送り先)を教えてもらえませんか?

回答:納税通知書の送り先はお教えできません。

送り先は、固定資産税を課税するためのものですので、所有者のかたのプライバシー保護のため、目的外の使用ができないからです。

危険性があれば、市役所の所管課から所有者のかたに直接連絡を取る場合があります。